一月份购买3支有价值股票

在过去的十年中,成长型股票风靡一时,而价值型股票却滞后。但是请记住,这是不正常的。在过去的十年中,出现了前所未有的长期低利率和技术中断,这使高增长的股票受益。

但是,随着疫苗的推出和新刺激方案的签署,价值股票的价格完全有可能在新的一年中跑赢,这些价值股票的交易价格比增长股票要低得多,而受益于强劲的经济,这是不成比例的。

以下是三月份以低价出售的价值名称,这些价格名称将于一月份进入您的购买清单。

Nutanix

在这个时代,许多云软件股票的交易价格是销售额的20倍,30倍甚至40倍甚至更高,超融合基础架构软件提供商Nutanix(NASDAQ:NTNX)的价格看起来只有5倍,是非常便宜的。尤为如此,因为Nutanix的超融合基础架构产品可帮助公司跨多个云,混合云和本地数据中心运行应用程序,预计到2023年,该市场的复合年增长率将达到21%。

从表面上看,Nutanix的折扣似乎是有必要的。上个季度,Nutanix的收入下降了0.6%,仅第三季度就亏损了1.82亿美元。但是,这些数字具有欺骗性。Nutanix正在将其业务模型从一站式软件许可转换为定期订阅模型。当公司采取这样的行动时,其收入将在一段时间内下降或停滞,因为年收入将取代多年的收入。换句话说,Nutanix并未保留数年内可能发生的全部许可收入。

Nutanix的年度合同价值(ACV)更具说服力,该数字在上个季度猛增了29%,与该公司在混合云管理领域的增长前景相吻合。客户总数增长了21%,每年花费超过100万美元的大客户增长了29%。毛利率也增加了180个基点,似乎证实了这样的论点,即订阅可以提高效率,而Nutanix有一天将获得足够规模的利润。

Nutanix还是一家优秀的公司,其着迷于客户的文化导致客户流失率非常低,发起人的净得分为90,这是极高的。该公司还在2020年获得了无数奖项,Gartner(NYSE:IT)和Forrester均将Nutanix列为人机交互市场的领先产品,并因在2020年成为出色的合作伙伴和工作场所而获得了众多奖项。

股票可能被低估的另一个原因是,创始人和前首席执行官Dheeraj Pandey出于个人原因于8月份辞去了CEO的职务。但是,该公司通过私募股权公司贝恩资本(Bain Capital)约7.5亿美元的投资而获得了信心。就在最近,Nutanix聘请了竞争对手VMware(NYSE:VMW)的首席运营官Rajiv Ramaswami作为其新领导。

尽管看到一个伟大的创始人离职从来都不是一件好事,但贝恩的参与,一位经验丰富的新任首席执行官以及业务增长中的Nutanix的估值低廉,使它看起来像是到2021年的非常便宜的股票。

美国银行

经济衰退对金融机构而言从来都不是什么好事,但是,如果这些银行能够生存下去,它们通常是购买被淘汰的银行的最佳时机。对于美国银行(NYSE:BAC)来说,这没什么问题,美国银行目前是沃伦·巴菲特(Warren Buffett)的最爱银行,也是他的第二大公开发行股票。

巴菲特为什么如此爱美国银行?可能是因为首席执行官Brian Moynihan将公司定位为低风险贷方,主要面向主要借款人,同时削减了成本并投资了技术。在过去的几年中,对信贷质量的关注可能阻碍了增长,但是正如巴菲特经常说的那样,当浪潮消散时,您只会发现谁在裸泳。

美国银行当然不是赤身裸体。今年,尽管为应对当前局势而增加了贷款准备金,该银行仍每个季度都保持盈利。在这一独特的低迷时期,冲销额也一直非常低。

尽管与其他大型美国银行一样,它拥有投资银行业务以及销售和贸易部门,但美国银行主要专注于普通的普通消费者和商业贷款,这也使美国银行对收益率曲线相当敏感。

尽管美联储已承诺在可预见的未来将短期利率维持在零附近,但它并不能控制收益率曲线的长端。随着最近刺激措施的通过和新疫苗的推出,通货膨胀很可能在今年晚些时候回升并持续到2022年。这肯定会导致长期利率上升,这将使美国银行的净息差受益。

交易价格仅为账面价值的1.06倍和明年收益预期的13倍,这仍然会受到COVID的压制,美国银行看起来像一只便宜的股票,它将受益于明年经济活动的反弹。

应用材料

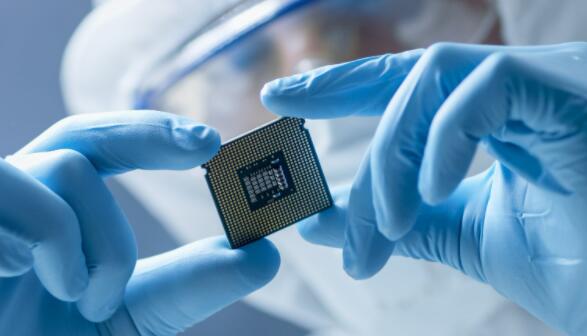

进入2021年,华尔街也大大低估了半导体设备股票应用材料公司(NASDAQ:AMAT)的股价,尽管其在先进半导体方面的支出猛增,但其交易价格仅为明年收益预期的17.7倍。是的,过去该行业是周期性的,大量的繁荣导致破产。然而,该行业仍在从中美贸易战的2018-2019年大萧条中退缩。因此,仅因为应用材料公司今年的销售出现了热增长,并不意味着当前的增长周期已经结束。

实际上,Needham&Co.分析师Quinn Bolton刚刚将他对Applied Materials的目标提高到110美元,比今天的价格高出近40%,并将其列入2020年的定罪名单。Bolton相信明年以及在DRAM存储器上的更多支出晶圆代工和逻辑支出的持续增长,将使应用材料公司比其他同行受益更多,因为它具有DRAM扭曲的产品组合。

然而,退后一步,放眼大局,先进半导体的长期战略性质,以及应用材料公司的经常性收入服务业务,应能消除过去的半盘周期。顺畅的周期性很可能导致Applied公司的多次扩张,该公司的价格仍然比其半导体设备同行便宜,而后者本身比那些飞速发展的软件公司便宜得多。尽管有这样一个事实,半导体是未来十年所有重大技术主题(从5G到人工智能再到物联网)的关键推动力。

凭借如此低的估值,1%的股息和不断增长的股息,充足的股票回购以及令人鼓舞的长期增长前景,Applied是新出现的另一支价值股票。