如果2021年经济不复苏 美国银行将如何收费

在经历了充满挑战的2020年之后,美国银行(NYSE:BAC)的前景在2021年看起来要好得多。尽管当前局势带来了许多挑战,但美国第二大银行在预留了大量用于未来潜在贷款损失的资金。

银行与经济息息相关,因此2021年的大幅经济复苏对美国银行来说无疑是个好兆头。但是,如果那没有发生怎么办?投资者应始终为不利之处做好准备,如果2020年教给我们任何东西,那就是为意外情况做准备。让我们看一下如果2021年经济持续低迷并恶化的话,美国银行将如何运作。

利润不佳但资本雄厚

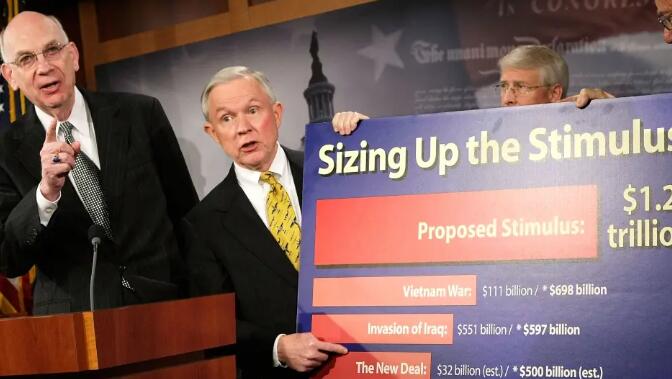

美联储最近公布了今年第二轮银行压力测试的结果。压力测试是一项测试,美联储通过一系列假设的经济情景,将美国最大的银行纳入其中,以确保银行系统的安全性和稳健性。具体来说,美联储希望确保银行在经济不景气时拥有充足的资本,以便它们能够承受大量贷款损失,并且仍继续向家庭和个人提供贷款。

由于大流行病已经造成了这种不确定性,因此美联储决定今年进行第二次压力测试。美联储让银行经历了两种假设情景。尽管两者都不太可能,但我将重点介绍在技术上仍可能发生的一种情况。

在这种“严重不利局面”下,失业率将在2021年底上升至12.5%,然后在该情景结束时回落至7.5%左右。在2020年第三季度到2021年底之间,国内生产总值将下降约3%。这种情况还表现为国外经济急剧下滑。从所有角度来看,美国11月底的失业率约为6.7%,第三季度末的GDP比2019年末下降了约3.5%。

如果发生严重不利的情况,美联储预计,从现在到2022年第三季度,美国银行将承受总计超过600亿美元的贷款损失,相当于其贷款总额的6.1%。如您所料,这些贷款损失将严重损害收益,并导致该银行从现在起到2022年第三季度损失超过300亿美元。就上下文而言,在今年第三季度末,美国银行已拨出约215亿美元的潜在未来贷款损失,约占其贷款总额的2.07%。

尽管严重不利的情况将是非常糟糕的情况,但美国银行将能够承受所有这些贷款损失并维持极高的资本比率。在这种情况下,美国银行的普通股一级资本比率(衡量银行核心股权资本占其风险加权资产的百分比)将从现在的11.6%降至9.5%。

在这个水平上,美国银行可能仍将能够支付其正常股息,这在所有考虑因素中都非常可观。与摩根大通(纽约证券交易所:JPM),花旗集团(纽约证券交易所:C)和富国银行(纽约证券交易所:WFC)等其他四大银行中的任何一家相比,该银行所蒙受的贷款损失百分比也较小。

美国银行的期望

对于美国银行来说,2021年失业率高达12.5%,GDP下降3%的严峻形势显然是极其艰难的。从现在开始到2022年第三季度,这将造成超过300亿美元的损失,考虑到银行的盈利很大程度上取决于银行的交易,这可能会使美国银行的股价大跌。

但是美国银行显然可以承受所有的贷款损失,仍然有足够的资本来放贷,并有可能继续向股东支付一定水平的资本分配。与大萧条时期相比,它的状况要好得多,当您考虑严重不利的情况有多困难时,对于股票而言,这确实是一个巨大的成就。