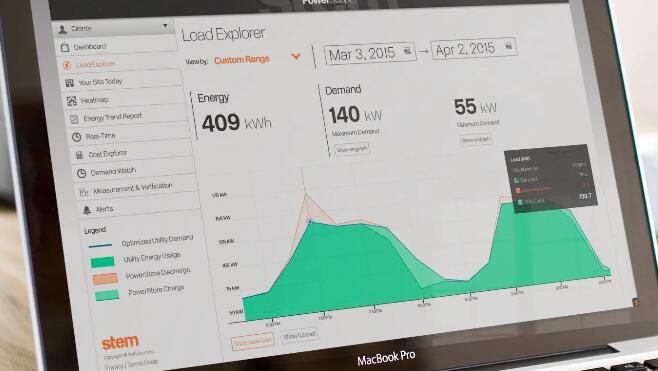

雪佛龙公司的收益率处于能源主要同业集团的低端

尽管大宗商品价格上涨,但能源部门仍然深深不受欢迎。但是,对于有逆势倾向的收入投资者来说,这是一个潜在的购买机会。问题在于,能源公司仍然要面对非常现实的问题。这就是为什么集成巨头Chevron(NYSE:CVX)是该领域最好的选择之一的原因。这里有几点可以证明这一点。

1.多元化

从上游(勘探和生产)到下游(化工和精炼),有多种方式投资能源部门,每个主要领域都有不同的动力。雪佛龙公司是全球最大的综合能源公司之一,在整个价值链中涉猎广泛,从钻井到运输(中游行业)再到加工。这样可以平衡其投资组合,因为在正常市场中,某些领域通常会比其他领域做得更好,并有助于理顺财务业绩。

保守的投资者知道,多元化对他们的投资组合是有好处的,但对公司的业务也有好处。这似乎是一个小小的安慰,但是到了2020年,雪佛龙的国际下游业务陷入亏损,而其所有其他报告业务却陷入亏损。无论如何,这都是糟糕的一年,但是如果该公司仅专注于石油钻探或在单个市场/区域内运营,那将会更糟。

2.财务实力

多元化很不错,但雪佛龙并不是唯一一家多元化的石油公司。它是属于该行业的集成细分市场的众多产品之一。但是,雪佛龙独树一帜的领域是财务实力。该公司的债务权益比率约为0.33倍,低于美国同行埃克森美孚公司(NYSE:XOM)的0.4倍,也远低于欧洲同行的0.6倍或更高。

公平地说,欧洲石油巨头往往比雪佛龙或埃克森美孚承担更高的债务负担和更高的现金余额。但是,在行业不景气期间花钱大举并不一定被投资者视为积极因素,在已经沉重的债务资产负债表中增加债务同样是不可取的。因此,雪佛龙(Chevron)的低杠杆方法实际上可能会给它更多的回旋余地。的确,它在2020年利用其财务实力增加了债务,因此可以在不削减股息的情况下度过难关。它还设法进行了机会收购,并仍保持其行业领先的杠杆指标。

3.红利

对于更保守的收入投资者而言,公司的股息是至高无上的。BP和荷兰皇家壳牌去年均削减了股息,而埃克森美孚,雪佛龙和道达尔没有。也就是说,雪佛龙目前在其腰带范围内有超过三年的年度股息增长趋势。该公司刚刚宣布,其股息以及第一季度收益均增加了4%。道达尔目前专注于偿还债务,而不是增加股息,尽管埃克森美孚的股息历史与雪佛龙的股息历史一样强大,甚至还不如雪佛龙,但其资产负债表的状况并不理想。而且,值得注意的是,埃克森美孚拥有需要筹集资金的大型支出计划,这表明在短期内,股息可能仅次于资本支出。雪佛龙公司的支出计划在流行病爆发之前还算是适度的。

考虑到以上所有因素,这有助于解释为什么雪佛龙4.9%的股息收益率接近其同类公司的最低水平。但是,该股票的收益率仍接近该公司自身历史区间的高端。因此,即使您可以从该行业的其他公司中获得更高的收益,雪佛龙现在的价格看起来也很便宜。问题是要获得更高的收益率,您需要加大风险规模。对于保守类型,这可能不值得。

4.未来

雪佛龙公司的一个明显敲门声是,随着世界寻求超越石油和天然气的发展,它正在拖延脚步。这是一个合理的投诉-雪佛龙(Chevron)只是脚踏实地地进入清洁能源水域,而其他公司(例如BP和Shell)看起来就像是双脚在跳水。

问题是,能源转换需要时间,随着新兴经济体的持续发展,世界可能需要更多的能源。因此,石油和天然气不太可能在一夜之间消失。

同时,可再生能源领域目前看起来有点昂贵,激烈的竞争导致价格膨胀,并可能降低未来的回报。因此,如果它避免为了安抚华尔街而超支,那么采取观望方式实际上可能对雪佛龙有利。拥有如此强大的资产负债表,如果出现良机,它没有理由不能通过收购进入该行业。希望,当投资者购买可再生能源并降低以清洁能源为重点的公司的股票价格时,这种机会就会到来。

不完美,但是还不错

每笔投资都带有一些缺陷,雪佛龙公司也不例外。但是,对于希望将钱投入到过时的能源行业中的保守收入投资者来说,这有很多好处。特别是,该公司历史上的高收益率,行业领先的财务实力以及多元化的业务模式都使其在同行中具有优势。雪佛龙(Chevron)在全球变暖方面采取缓慢措施的负面影响可能并不像某些恐惧那样糟糕。

对于大多数收入投资者而言,雪佛龙公司的竞争表现确实不错。