在看涨的分析师为喷气飞机租赁交易辩护的艰难一周后通用电气股价上涨

通用电气股价周一上涨了6%,因为看涨的分析师为该公司将其飞机租赁业务出售给竞争对手AerCap的决定以及其新的财务指引进行了辩护。

周三,这家总部位于波士顿的企业集团宣布将GE Capital Aviation Services或Gecas出售给AerCap,这是该公司曾经庞大的金融部门GE Capital的最大剩余资产。通用电气将收购合并后的公司46%的股份,这笔交易将产生约240亿美元的现金。交易在9到12个月内完成后,GE计划将GE Capital的剩余债务和资产转移到公司的工业资产负债表上。

对于通用电气公司而言,这笔交易使它远离了通用电气资本公司。通用电气资本公司在2008年金融危机后几乎使该公司沉没,因此它可以专注于该集团的工业核心,而这正是首席执行官拉里·库尔普(Larry Culp)的重点。

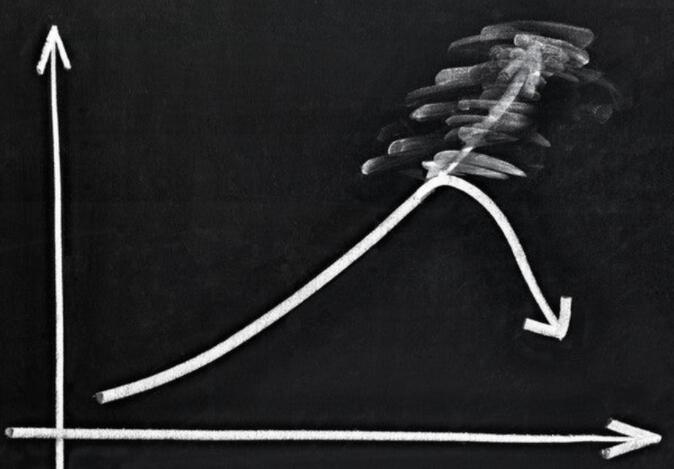

交易宣布后,该股在周四盘后交易中从每股逾14美元跌至每股12美元以下。分析师将抛售归因于获利了结和对将负债累累的通用电气资本公司(GE Capital)纳入工业资产负债表的方式可能对公司的债务状况造成影响的担忧。

但是在周一,来自瑞银,高盛和美国银行的看涨分析师对公司进行了辩护,称赞了Gecas交易的优点和通用电气的现金状况。

债务

高盛(Goldman Sachs)的乔·里奇(Joe Ritchie)在周一给客户的一份报告中,重申了其公司对通用电气股票的买入评级,目标股价为15美元。他说,与Gecas达成的交易使GE更加接近于实现其潜力,成为“工业界最终的自助,疫苗杠杆疗法”。

里奇(Ritchie)消除了对与Gecas达成的交易以及将GE Capital的其余部分撤消到工业资产负债表中的决定的担忧,这将使该公司的净杠杆率达到不可持续的水平。

著名的通用电气熊史蒂夫·图萨(Steve Tusa)上周对此表示担忧,称该公司“具有可持续的高杠杆率……在我们认为其基本面之上,加上对未来收益的期望仍然过高,”

S&P Global表示,在交易完成后可能会降低公司的信用评级,并补充说,在将GE Capital的剩余债务合并到资产负债表中之后,GE估计其杠杆率将增加到其资产的六倍左右,“即使GE使用现金在交易结束时减少债务。”

但是里奇表示,将包括GE Capital在内的2021年的预期工业资产负债表与上一年进行比较是不公平的。根据他的估计,里奇表示,GE到2020年的净杠杆率,包括GE Capital,是其资产的10倍以上,因此资产的6倍仍然是一个改善。

自由现金流

美国银行(Bank of America)的安德鲁·奥宾(Andrew Obin)对该股具有15美元的买入评级。周一,该公司在给客户的一份报告中也对该公司进行了辩护。奥宾指出,有消息称该公司将一次性收取50亿美元费用,以减少使用保理业务,或将应收账款出售给另一部门以提前确认收入,这可能是一些投资者抛售股票的消息。该公司表示,它将在2021年扩大这种做法,以帮助简化其会计处理。

越来越多的看空分析师指出,50亿美元的费用拖累了该公司全年自由现金流在25亿美元至45亿美元之间的指导。

奥宾说:“简单的通用电气要付出一定的代价,但期望从这里获得收益并提高业绩。”

瑞银集团的马库斯·密特迈尔(Markus Mittermaier)周一告诉客户,将GE资本整合到工业资产负债表中是“长期的积极因素”。他指出,GE Capital的某些资产也将进入工业资产负债表,并且该公司具有足够的现金灵活性来应对其债务负担。

他说:“上周的举动实质上结束了通用电气资本公司,不仅将大大简化报告工作,而且还将简化管理层再次专注于通用电气“制造事物”的能力。”他补充说,“它通过消除债务和相关母公司对该债务的担保,在工业投资组合中创造了战略选择权。”